4月,狭义乘用车生产和批发同比走高,并双双创出历史同期新高。但消费者观望情绪依旧浓厚,导致零售端出现同比下滑。乘联会分析,4月往往是市场去库存阶段,但今年4月生产、批发量明显高于终端零售量,渠道库存反周期性提高,厂家、渠道仍需合理控制库存。

展望5月,车市有利因素较多。政策方面,汽车以旧换新等政策逐步落地,将有力推动车市增量。终端方面,汽车价格战趋于平稳,消费热情有望快速释放。同时,“五一”假期自驾游行情火爆,对于推动私家车市场消费起到了积极作用。

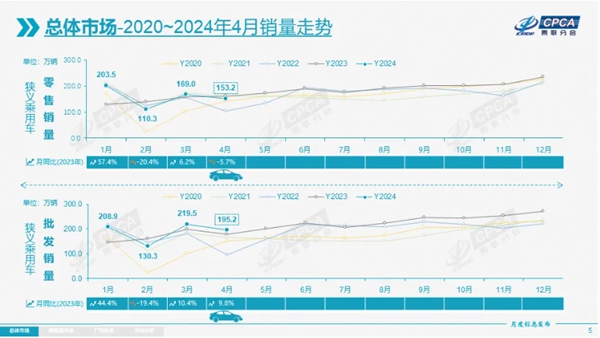

昨日(5月10日),乘用车市场信息联席会发布数据显示,4月,狭义乘用车生产、批发、零售出现分化。其中,生产和批发同比走高,并双双创出历史同期新高,体现出车企的高涨热情和对后市的看好。但受市场价格因素影响,消费者观望情绪依旧浓厚,导致零售出现同比下滑。环比来看,产、批、零则皆呈现周期性环比下降趋势。

生产方面,4月,狭义乘用车产量达198.8万辆,同比显著增长14.9%,创造乘联会统计数据以来的历史同期新高。其中,自主品牌延续高度热情,产量同比增长30%;合资品牌弱势仍难逆转,产量下滑10%;豪华品牌产量增长7%。

批发方面,同样创出历史同期新高。4月,狭义乘用车共批发195.2万辆,同比增长9.8%。其中,自主品牌批发124.6万辆,同比增长25%,领跑优势继续放大,比亚迪、奇瑞、吉利、长安等头部企业表现尤为亮眼。合资品牌和豪华品牌批发量则皆出现下滑,分别批发46.2万辆和24万辆,下滑13%和2%。

零售方面,4月,狭义乘用车共零售153.2万辆,同比下降5.7%,环比下降9.4%,呈现同环比双降的走势。对此,乘联会秘书长崔东树解释,“近来汽车终端价格始终不稳定,导致消费者的观望情绪高企。其中,传统燃油车的优惠力度几乎见顶,销售份额进一步被新能源车型蚕食,表现不振;而新能源车型优惠幅度虽然较高,也为终端销售提供了部分增量,但持续性不强,综合抑制了终端表现。”

但崔东树也表示,“2024年,中国宏观经济稳中向好,同时,国家、地方层面针对汽车产业发展的政策频出,对于稳定和扩大汽车消费起到关键作用,加之企业纷纷开展配套促销活动,‘五一’前后车市终端已展现出较好的状态。”

分品牌来看,4月,自主品牌无惧市场观望气氛,依旧独自领跑,共零售88万辆,同比逆势增长11%。合资品牌零售45万辆,同比下降高达26%,德系、日系、美系零售份额分别下滑2.2个百分点、3.6个百分点和2.6个百分点。

豪华品牌零售20万辆,同比下降12%,零售份额下滑0.9个百分点。

综合以上数据,乘联会分析,4月往往是市场去库存阶段,但今年4月生产、批发量明显高于终端零售量,渠道库存反周期性提高,厂家、渠道仍需合理控制库存。

聚焦新能源市场,4月,国内新能源乘用车仍呈现加速向上态势,生产、批发、零售同比增量皆在30%左右。其中,生产80.2万辆,同比增长33.5%;批发78.5万辆,增长30.0%;零售67.4万辆,增长28.3%。

从零售渗透率来看,4月,国内新能源乘用车整体零售渗透率达到43.7%,同比提升11.7个百分点。其中,自主品牌渗透率为66.8%,主流合资品牌为7.5%,豪华品牌为22.6%。从市场份额来看,4月,自主品牌新能源乘用车零售份额提升至64%,同比增长2.0个百分点;主流合资品牌占比4.3%,下滑0.8个百分点。

出口方面,以乘用车厂商统计口径来看,4月乘用车出口(含整车与CKD)41.7万辆,同比增长38%,环比增长0.2%,创出历史同期新高。综合1-4月,累计出口149.1万辆,增长37%。

展望5月,车市有利因素较多。政策方面,汽车以旧换新等政策逐步落地,将有力推动车市增量。终端方面,汽车价格战趋于平稳,消费热情有望快速释放。同时,“五一”假期自驾游行情火爆,对于推动私家车市场消费起到了积极作用。(中国经济网记者 郭跃)

相关阅读:

一季度乘用车零售增长13.1%,4月有利因素多